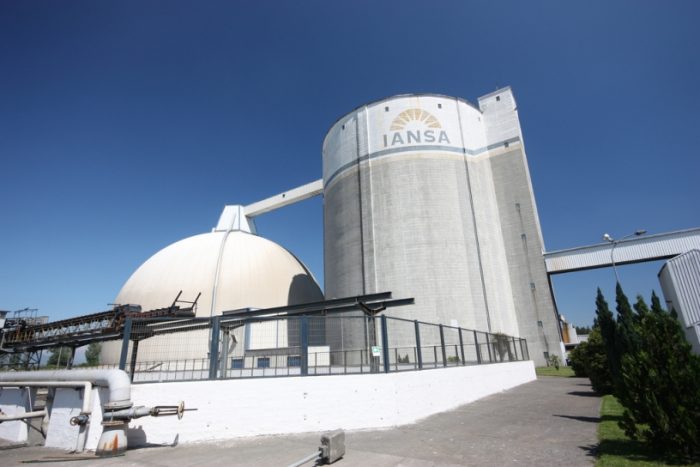

Para algunas AFP y accionistas minoritarios, la OPA (Oferta Pública de Adquisición de Acciones) que ED&F Man anunció hace un par de semanas por el 100% de los papeles de azucarera Iansa que no controla, no les parece muy dulce.

Man, la matriz británica de Iansa posee actualmente el 69,96% de Campos Chilenos, a través de la cual controla la histórica empresa nacional.

La oferta representa “un premio del 70% sobre los precios de cierre de las acciones de Iansa y de Campos al 19 de junio de 2015″, precisó la firma británica en una comunicación enviada a la Bolsa de Comercio de Santiago.

La matriz ofrece $25,84 por los papeles de Iansa y $33,03 por los títulos de la Campos. A estos precios, la valorización de Iansa es de US$163 millones y Campos alcanza los US$49 millones.

Ese día el mercado celebró el anuncio, haciendo que las acciones de Iansa y Campos se dispararan más de 63%.

Pero para algunas AFP y accionistas minoritarios, la oferta no les pareció tan apetitosa.

Este medio tiene entendido que representantes de hasta el 20% de la empresa estarían “pidiendo explicaciones a los directores” por la OPA.

Una fuente cercana a la empresa confirma que la oferta de Man pilló al directorio por sorpresa –o al menos a algunos de los directores–.

La única AFP con posición relevante en la compañía es Habitat, que controla 1,92%, pero en total los fondos de pensiones locales tienen más del 5% de Iansa. Además hay corredoras locales, que en nombre de terceros representan un porcentaje relevante.

MBI tiene cerca del 5% de Iansa, en su mayoría en nombre de terceros. BTG, BanChile, CorpBanca y LarrainVial tienen posiciones de entre los 10 mayores accionistas, pero también en representación de terceros.

Cercanos a uno de los minoritarios afirman que no hay consenso entre los accionistas respecto de la OPA. Dicen que si bien la oferta en los actuales términos valorizó de manera importante a la compañía, no se compara con el precio que mostraba el papel hace cinco años. Desde entonces que el papel se ha contraído al ritmo de la cotización del commodity.

Semana clave

El descontento de algunos minoritarios no es tema menor. La oferta está sujeta a una serie de condiciones, como por ejemplo que la junta de accionistas apruebe modificar de sus estatutos el límite de 55% de propiedad accionaria.

Además, requiere un mínimo de aceptación del 32,26% y que la correspondiente a Campos se exitosa.

En el caso de Campos Chilenos, la referida oferta está sujeta a que el 14,04% de los accionistas la acepten y que se cumplan las condiciones en Iansa.

Esta semana se cumple un plazo importante, ya que las ofertas serán materializadas de forma simultánea por una subsidiaria de la empresa británica hasta antes del 22 de julio (jueves) y se dirigirán a todos los accionistas de Iansa y Campos.

BTG Pactual actúa como asesor financiero y administrador de la oferta.

La oferta ocurre justo en momentos en que algunos inversionistas comenzaban a cuestionar los precios de transferencia entre relacionados.

Al menos tres accionistas habrían levantado dudas acerca de los precios que Iansa pagaba por azúcar importada a su controlador británico y pedían explicaciones. La duda era si el sobreprecio tenía explicación o era una forma poco transparente de traspasar utilidades a la ED&F Man, las que deberían haberse compartido con los accionistas minoritarios.

Fuentes de corredoras que tienen acciones de Iansa en custodia descartan los cuestionamientos y agregan que la empresa está bien administrada. En lo que sí están de acuerdo, es en que la empresa ha estado subvalorada hace años y que los activos y diferentes negocios de Iansa valen más que el valor al que la empresa se transa en Bolsa.

En el mercado especulan que la decisión de la matriz británica de lanzar la OPA habría sido tomada hace poco y apuntan a plan de reestructuración de pasivos que implementó Iansa hace unos meses, para mejorar su situación financiera y los planes de expandir su negocio de fertilizantes y mirar a oportunidades fuera de Chile.

En enero, Iansa suscribió un crédito con CorpBanca por US$50 millones, que usó para prepagar en marzo los bonos serie A, que mantenía en circulación.

Tiempos difíciles para el azúcar

Como este medio reportó en 2013, Iansa, afrontó pérdidas importantes durante 2008 y 2009 y ED&F Man estuvo involucrado en una disputa con los accionistas minoritarios por el precio de compra de su otra filial Man Chile –a inicios de 2010–.

Sus utilidades han sido golpeadas por el débil precio internacional del azúcar, que es aún el principal negocio de la firma. En 2014, todas las unidades de negocios de la empresa sufrieron una fuerte baja en sus resultados, excepto el de producción de pasta de tomate.

El 80% de la oferta del producto en el mundo proviene de la caña de azúcar y, el resto, deriva de la remolacha. En Chile sólo se produce a partir de este tubérculo. El mercado mundial del azúcar mueve alrededor de 165 millones de toneladas y crece alrededor de 2% anual.

El precio de este commodity es muy sensible a la oferta y demanda. En general hay una sobreoferta, pero puede reaccionar fuertemente cuando un déficit es registrado o esperado, como sucedió entre 2009 y 2011.