Analistas estiman que empresa sigue vulnerable, ya que las cifras no cuadran

Analistas estiman que empresa sigue vulnerable, ya que las cifras no cuadran

El destino de Automotores Gildemeister está en las manos del “fondo buitre” más temido de Wall Street

Se trata del fondo de capital de riesgo Elliot Management, que administra US$ 27.000 millones y lidera la pelea con el gobierno argentino por el pago de la deuda por bonos impagos. Fue el responsable del segundo default de Argentina y del embargo de la Fragata Libertad en Ghana por 77 días en 2012. El fondo es uno de cuatro que tiene la mayoría de los US$700 millones en bonos que emitió Gildemeister y que ahora valen la mitad. Aunque se emitieron a través de JP Morgan, es Rothschild el que ahora lidera las negociaciones.

El inversionista más temido de Wall Street es con quien Ricardo Lessman –socio controlador y CEO de Automotores Gildemeister– tendrá que negociar para salvar su empresa.

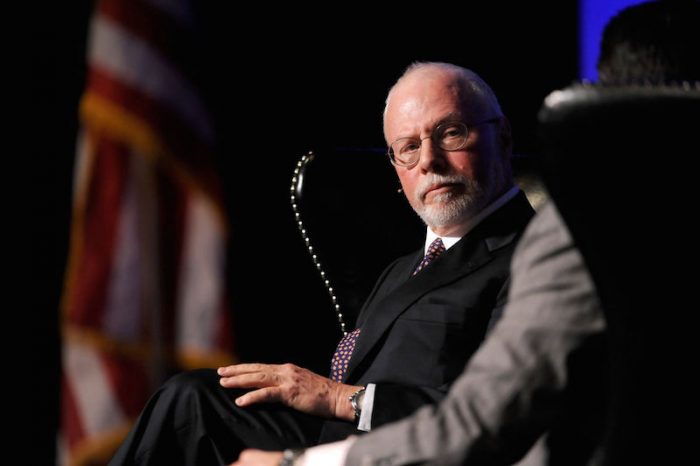

Se trata de Paul Singer y es el CEO y fundador del fondo de capital de riesgo Elliot Management, que administra US$ 27.000 millones y que lidera la pelea con el gobierno argentino por el pago de la deuda por bonos impagos. Singer se negó a aceptar las quitas que el gobierno argentino propuso y fue el responsable del embargo de la Fragata Libertad en Ghana por 77 días en 2012.

Son cuatro los fondos que tiene la mayoría de los US$ 700 millones en bonos que emitió Gildemeister hace más de tres años y que ahora valen la mitad, pero fuentes que conocen a fondo el tema revelan que Elliot Management es el que controla el paquete de deuda más relevante y el que lidera las negociaciones.

Los dos emisiones las manejó JP Morgan, pero –de acuerdo a dos fuentes– ahora es Rothschild el que tiene el mandato de liderar las negociaciones para encontrar una solución definitiva a la crisis que tiene al representante de Hyundai en Chile y Perú al borde de la quiebra.

Cabe recordar que hace unas semanas la empresa evitó el default luego que tres cuartas partes de los tenedores de bonos acordaran canjear los US$ 700 millones de obligaciones negociables de la compañía, con vencimiento en 2021 y 2023, por deuda con vencimiento en 2022.

El acuerdo, que también incluyó acciones preferentes y warrants que pueden ser convertidos también en 40 por ciento del capital de la compañía, significó que los bonistas recuperarán solo 50,7 por ciento de su inversión, dijo Banco BTG Pactual en entrevista con Bloomberg la semana pasada.

Un inversionista extranjero que compró cuando los bonos se transaban a valor par, revela que una propuesta anterior, presentada en abril y bastante menos favorable, no recibió respuesta alguna de los inversores y de ahí que tuvieron que armar esta nueva, que finalmente aceptaron.

No está claro cuándo Elliot Management compró la deuda, pero cabe explicar que Singer se especializa en comprar instrumentos de deuda de empresas que considera cercanas a la quiebra en el mercado y que se transan normalmente entre el 30 y 40 por ciento de su valor nominal. El negocio es luego negociar (o presionar) por el pago del 100% del instrumento, sabiendo que eventualmente aceptarán un descuento en la negociación, pero muy por encima del precio original al que compraron.

Elliot Managemet no hace públicas sus inversiones y solo sus aportantes tienen acceso a cierta información a través de informes trimestrales que envía el fondo, pero que se les entrega bajo acuerdo de confidencialidad. El Mostrador Mercados habló con dos inversionistas y aportantes que confirmaron que el fondo tiene una participación relevante en la deuda de Gildemeister.

Problema viene de 2013

Los problemas financieros de la empresa –que tiene la representación de Hyundai en Chile y Perú– comenzaron hace más de dos años cuando, en pleno auge, Lessman y sus socios emitieron bonos por un total de US$ 700 millones y, al mismo tiempo, retiraron más de la mitad de las utilidades en dividendos.

Al poco tiempo se les derrumbó su costosa expansión a Brasil y las economías chilena y peruana comenzaron a perder dinamismo.

Acuerdo no bastaría

A juicio de varios analistas que cita Bloomberg en una nota publicada la semana pasada, el acuerdo firmado el 24 de noviembre no bastará para que la compañía cumpla con sus promesas optimistas.

Como parte del discurso de venta a los acreedores, Gildemeister dijo que el acuerdo le dará tiempo para beneficiarse con un repunte económico en Chile y Perú, su segundo mercado más grande, que hará crecer las ventas de autos como mínimo un 10 por ciento en 2017 y 2018. Al analista de Credicorp Capital, Felipe Lubiano, le resulta difícil ver cómo se harán realidad esas proyecciones cuando los precios de los metales en baja están castigando a las economías y las monedas de los países andinos.

Es probable que Gildemeister tenga dificultades para generar efectivo aun después de obtener un alivio de la deuda, dijeron en una nota a los clientes, el 4 de diciembre, Josefina Valdivia y Thomas Tenyi, analistas de BTG Pactual.

“El entorno del mercado continúa siendo difícil”, plantearon. “La liquidez sigue siendo motivo de preocupación, ya que no está claro si el proceso de reestructuración permitirá que la empresa acceda a nuevas fuentes de financiamiento en los próximos años”, añadieron.

Se especula que Lessman y sus socios estarían dispuestos a vender. En el mercado sostienen que tener la marca Hyundai Motor en Chile y Perú, que constituyen casi las tres cuartas partes de los ingresos de Gildemeister, tiene valor y no les sería muy difícil encontrar un comprador, «siempre que sean realistas acerca del precio que piden».

La compañía prevé que sus ventas caerán un 16 por ciento este año y el próximo, en tanto el peso más débil vuelve cada vez más prohibitivo el costo de comprar autos fabricados en Corea. El peso chileno se desplomó 14 por ciento contra el dólar este año. El sol peruano se depreció 12 por ciento en ese mismo lapso.

Duro negociador

Paul Singer está en la lista, elaborada por la revista Bloomberg Markets, de los 50 banqueros, ejecutivos, economistas e inversores más influyentes del mundo.

Su reputación es la de ser un duro negociador, y sus 12 años batallando con Argentina son un ejemplo de ello. En el mercado estiman que Lessman y sus socios de Gildemeister deben estar preparados para una duras negociaciones.

De acuerdo a Bloomberg, el principal fondo de Elliot Management ha rentado un promedio anual de 14% desde 1977, superando por más de tres puntos el desempeño del índice S&P 500, la vara con la que se mide el desenvolvimiento de los fondos en Wall Street.